Kde se vyplatí spořit? Úroky šly dolů, inflace však také

5. 10. 2015 – 0:00 | Bankovní účty | Redakce NašePeníze.cz | Diskuze:

Dvě procenta na termínovaných vkladech a na spořicích ještě o něco méně. Tak se dnes úročí vklady v těch lepších bankách. Dobrou zprávou ale je, že si z nich jen minimum odkrajuje skrytý žrout – inflace. Ta se trvale drží hluboko pod jedním procentem a dobrý spořicí účet nad ní s přehledem zvítězí.

Jestliže nám banka před třemi lety nabídla pětiprocentní zhodnocení, bylo to ve skutečnosti stejně, jako nyní při dvou procentech. Inflace se tehdy pohybovala mírně pod třemi a půl procenty, zatímco ta letošní (srpnová) byla o tři procenta nižší. Odečtěte si inflaci od úrokových sazeb a dostanete reálné zhodnocení, tedy o kolik víc si budete moct za úspory koupit. Zjistíte, že zhodnocení je v našem příkladě totožné.

Úvazek ke spoření nebo flexibilita?

Vyberete si raději spořicí účet, nebo termínovaný vklad? Před volbou přemýšlejte, každé řešení se hodí trochu k něčemu jinému. Zatímco spořicí účet je dobrou přestupní stanicí, kde vaše měsíční přebytky spočinou, než je přesunete do delších a výhodnějších investic nebo zkrátka utratíte, termínovaný vklad (nebo jeho obdoba – spořicí účet s výpovědní lhůtou), už vyžadují plánování.

Termínované vklady bývají tradičně lépe úročené než spořicí účty. Je to odměna za to, že na peníze nemůžete po předem dohodnutou dobu sáhnout. Respektive můžete, ale nevyplatí se to. Některé banky vás budou pokutovat do výše dosavadního zhodnocení. Pokuta ale může být dokonce vyšší než úroková sazba a vy byste tak nedostali ani to, co jste původně vložili.

Výběr mohou částečně usnadnit „hybridní“ spořicí účty. Ty například umožňují jeden výběr měsíčně bez jakékoliv penalizace nebo jinou formu předčasného výběru části prostředků.

U termínovaného vkladu je namístě přinejmenším drobná analýza vývoje inflace. Někdy se zdá nelogické, že delší vklady nabízejí nižší úrokové míry nebo naopak výrazně vyšší než ty kratší. Může za to právě očekávaná inflace a s ní související předpokládaný vývoj úroků. Když banka počítá, že úrokové sazby porostou, rovnou to u dlouhých vkladů zohlední, stejně tak očekává-li pokles. Dnes jsme spíše v situaci, kdy nízké úrokové míry dávají tušit možný růst a delší termínované vklady proto vypadají výhodněji nejenom díky prémii za delší vázanost peněz.

Bez poplatků a raději s bonusy

Právě nízké úrokové míry zdůraznily absurditu poplatků na spořicích účtech. Při takovémto zhodnocení by totiž i nízké poplatky dokázaly odkrojit většinu zisku nebo účet poslat rovnou do mínusu. Spořit a zároveň doplácet asi nechce nikdo. Vědomé si toho jsou pravděpodobně i banky, které dnes drtivou většinu vkladových produktů nabízejí zdarma, i když si mohou klást podmínky.

Pokud je tou podmínkou existence běžného účtu ve stejné bance, jejímž klientem dosud nejste, dobře si prostudujte sazebník. Pro ilustraci – pokud si odložíte deset tisíc na rok při dvouprocentní sazbě, dostanete po odečtení daně přibližně 170 korun. Stačí patnáctikorunový měsíční poplatek spojený s vedením účtu a jste v mínusu. Do onoho vedení přitom počítejte i nutné operace. Ne každá banka má například zdarma příchozí platby z jiného ústavu.

Dokonce se ukazuje, že existence kvalitního spořicího účtu by měla hrát důležitou roli při volbě hlavní banky, kde budete mít běžný účet. Konkurenční boj posunul každodenní bankovnictví na úroveň, kdy si konečně můžete vybírat banku ne podle toho, kolik stojí, ale podle toho, kolik vám vydělá. A protože elektronická bankovnictví dnes už běžně nabízejí automatické převody zůstatků z běžného na spořicí účet, nezabere vám to čas a peníze nebudou ležet zbytečně ladem.

Některé banky navíc nabízejí svým klientům bonifikované sazby anebo další podmíněné bonusy. Novinkou je například motivace k četnějším platbám platební kartou. K výběru zdarma v bankomatu za ně totiž někde dostanete i lepší úroky k úsporám. Samozřejmě si nedělejte iluze, že banka něco dotuje. Je ale příjemné, pokud se s klientem o poplatek účtovaný obchodníkovi za platbu kartou takto rozdělí.

Záložny s novými paragrafy

Hospodaření družstevních záložen a jejich klientů, respektive členů, se letos dotkly dvě podstatné zákonné změny. Od ledna záložny platí vyšší příspěvky do Fondu pojištění vkladů. Zatímco do loňska přispívaly stejně jako banky 0,04 % z objemu vkladů, nově je to dvojnásobek.

Jedná se o výsledek dlouhodobé diskuse, nakolik jsou záložny rizikovým faktorem tuzemského finančního trhu. Dále se zpřísnil dohled i podmínky, komu a v jakém objemu mohou záložny půjčovat. Nárůst příspěvků do zmiňovaného fondu ale nebyl jedinou „číselnou“ změnou. Nově také platí, že záložna nesmí přijmout za vklad vyšší částku, než je desetinásobek členského vkladu. A to už je pro střadatele citelnější zásah.

Připomínáme, že zatímco vklady jsou v záložnách pojištěné stejně jako u bank, tedy do ekvivalentu 100 tisíc eur, na členské vklady se toto pojištění nevztahuje. Přitom každý klient musí být zároveň členem družstva, členský vklad je proto nutností. Stanovy záložny navíc mohou obsahovat povinnost členů podílet se na úhradě případných ztrát až do výše trojnásobku členského vkladu, pokud by družstvu nestačily vnitřní zdroje. Jestliže se doposud členské vklady pohybovaly do tisícovky, hrozba to nebyla tak citelná jako s novými paragrafy.

Navýšení členských vkladů se navíc projevuje na výhodnosti úložek. Podle pravidla 1:10 se totiž právě jedenáctina neúročí a nespoříte ji, ale splácíte z ní členský vklad. Peníze se vám vrátí, pokud po výběru vkladu ukončíte také členství. Dokonce jich může být o něco víc, když se záložně daří – jako její člen se přirozeně podílíte i na zisku. V horším případě se ale budete podílet na ztrátě (a počítejte s možností úpravy krytí ztrát nad rámec vkladu ve stanovách zmíněnou v předchozím odstavci).

Jestliže patříte mezi stávající členy některé z družstevních záložen, překotných změn se nemusíte děsit. Platí jen pro nově přijaté vklady a na ty staré se pravidlo 1:10 nevztahuje až do začátku roku 2018. Pozor si ale dejte v případě uložení dalších peněz. Potom se změna dotkne i současného vkladu.

Některé družstevní záložny na to reagovaly zrušením spořicích účtů a dále nabízejí jen termínované vklady. Důvod je ryze pragmatický. U termínovaného vkladu je mnohem jednodušší stanovit jednorázový členský vklad. U spořicího účtu, kde se předpokládají četnější průběžné vklady a výběry, je to o poznání složitější. Teprve praxe během následujícího roku ukáže, kolik záložen najde „automatizovaný“ recept, a zda se spořicí účty nestanou doménou bank.

10 nejvýhodnějších spořicích účtů s okamžitou dostupností vložených peněz (vklad 50 000 Kč)

zdroj:

dTest

zdroj:

dTest

10 nejvýhodnějších spořicích účtů s okamžitou dostupností vložených peněz (vklad 500 000 Kč)

zdroj:

dTest

zdroj:

dTest

10 nejvýhodnějších termínovaných vkladů na 1 rok (vklad 50 000 Kč)

zdroj:

dTest

zdroj:

dTest

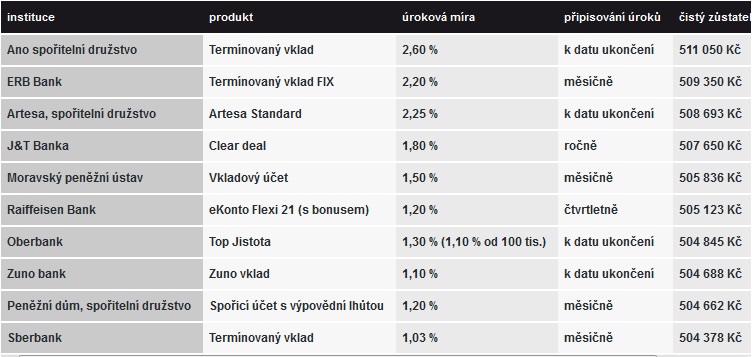

10 nejvýhodnějších termínovaných vkladů na 1 rok (vklad 500 000 Kč)

zdroj:

dTest

zdroj:

dTest

Cena doprovodného účtu, je-li požadován, je zahrnuta. V tomto bodě upozorníme na možné nepřesnosti, neboť kvůli řadě podmínek pro přiznání vedení účtu zdarma nemusejí náklady odpovídat každému spotřebiteli. Cenu doprovodného účtu jsme počítali jako nulovou pouze v případě "měkkých kritérií" přiznání takového bonusu, například připisování výplaty na účet. V případě splnění specifických podmínek (například určitý počet plateb kartou) některé banky úrokové sazby nebo ceny účtů dále bonifikují.

Data pocházejí z webové kalkulačky www.dtest.cz/kalkulacky/sporeni a z oficiálních webů bank. Platná jsou k 15. 9. 2015